Weitere Details

Sind fallende Schrottpreise Indikator für fallende Fertigstahlpreise?

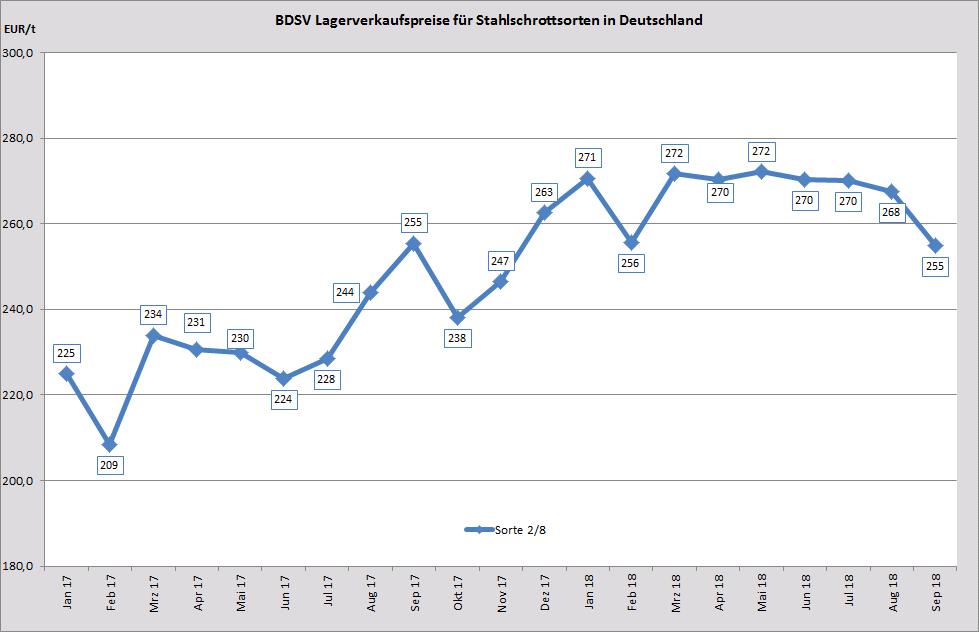

Die meisten Stahlwerke starteten nach den Sommerferien mit einer etwas geringeren Nachfrage nach Stahlschrott und das bei zum Teil hohen Lagerbeständen der Stahl Recycling Branche. Dies lag an dem Ferienbedingt schwachen Abfluss an Stahlschrott im August, der geringeren Nachfrage der türkischen Verbraucher, sowie den niedrigen Pegelständen der deutschen Flüsse was dazu führte, dass Schiffe nur maximal bis zur Hälfte beladen werden konnten. Die Stahlwerke konnten somit im September erstmals deutliche Preisabschläge durchsetzen. Die Abschläge waren im Süden mit € 15,00/t und € 20,00/t insgesamt um € 5,00/t höher, als in der Mitte und im Norden Deutschlands. Die italienischen Verbraucher begründeten dies mit einem geringeren Bedarf, auf Grund eines hohen Inlandaufkommens. Die Auftragsbücher der Stahlwerke sind noch gut gefüllt, während das Aufkommen an Neuschrott leicht zurückgeht, da der Auftragseingang bei einigen Automobilzulieferern ins Stocken geraten ist.

Legierter Schrott

Der schwelende Handelskrieg zwischen den USA und der restlichen Welt hat sich im Laufe des Monats noch einmal verschärft, was sich in erster Linie auf die Börsenbewegung der Industriemetalle ausgewirkt hat. Die Kurse für Nickel waren stark davon betroffen und fielen von US$ 13.650,00/t am 22.08.2018 auf US$ 12.300,00/t Mitte September. In den letzten Tagen war eine leichte Erholung der Nickelkurse spürbar. Die Edelstahlwerke haben aber ihre Einkaufspreise deutlich zurückgenommen und begründen dies mit einer schwächeren Auftragslage, Rückgang der Grundpreise für Eisen und Ferrochrom und höheren Frachtraten. Für das letzte Quartal darf mit weiter fallenden Preisen gerechnet werden.

Aluminium

Die Schere für Aluminium zwischen Sekundär- und Primärmarkt geht weiter stark auseinander. Die Nachfrage für Primärqualitäten ist gut und die Börsennotierungen halten sich noch immer konstant um die Marke von US$ 2.000,00/t. Mit Spannung wird erwartet, wie die Verhandlungen zwischen den USA und dem größten russischen Aluminiumproduzenten Rusal Ende Oktober verlaufen, wenn die gesetzte Frist am 23. Oktober 2018 ausläuft. Sollte Rusal die Produktion kürzen, könnte dies am Weltmarkt zu Versorgungsengpässen führen. In diesem Fall dürfte ein erneuter Kurssprung zu erwarten sein. Am Sekundärmarkt hat ein nicht aufzuhaltender Preisverfall eingesetzt. Die Blockpreise liegen zwischenzeitlich bei US$ 1.450,00/t. Der Preis für Aluminiumspäne geht nahezu täglich zurück. Die Abnehmerwerke begründen das mit einem Überangebot von Sekundär Aluminiumschrotten und einer Zurückhaltung der Chinesen auf dem europäischen Schrottmarkt. Die Preise werden auch im vierten Quartal dauerhaft unter Druck bleiben.

Buntmetalle

„Die Preisentwicklung, insbesondere von Kupfer, gilt häufig als vorlaufender Konjunkturindikator, da es primär in der Bauindustrie bzw. für die Infrastruktur verwendet wird und die Investitionsneigung entsprechend die Nachfrage bremst oder anschiebt. Die jüngste Preisschwäche – seit dem Hoch im Juni hat der Kupferpreis knapp 20 % eingebüßt – wird demnach als Bestätigung für die Verlangsamung der Weltkonjunktur interpretiert.“ (Commerzbank, Tagessinfo Rohstoffe). Dieser These widerspricht der kontinuierliche Abbau der LME-Lagerbestände, was auf eine robuste Nachfrage schließen lässt. Die Realität in der Branche sieht anders aus. Aktuell lassen sich Kupferschrotte nur bedingt absetzen. Das Schrottaufkommen übersteigt die benötigten Mengen bei weitem.