Weitere Details

Hohe Produktionskosten in Europa belasten die Stahlindustrie

Diesen Monat war das Hauptthema in den Verhandlungen nicht der Schrottpreis, sondern wo und in welchem Werk Menge abgesetzt werden kann. Der Bedarf der Stahlwerke war europaweit sehr gering. Viele Werke fahren ihre Produktion herunter, produzieren nur noch nachts oder am Wochenende oder stellen ihre Produktion komplett ein. So hat Arcelor Mittal weitere Produktionsstilllegungen angekündigt. Auch in Italien sind einige Werke nicht mehr im Markt.

Schlechte Absatzmöglichkeiten für Fertigstahl und ebenfalls steigende Energiekosten haben die türkischen Werke davon abgehalten Schrott im Tiefseemarkt zu kaufen. Infolge des geringen Kaufvolumens der Türkei stieg die Verfügbarkeit an Schrott im Tiefseemarkt und setzte die Preise weiter unter Druck. Im Großen und Ganzen blieben die Preise aber auf August-Niveau.

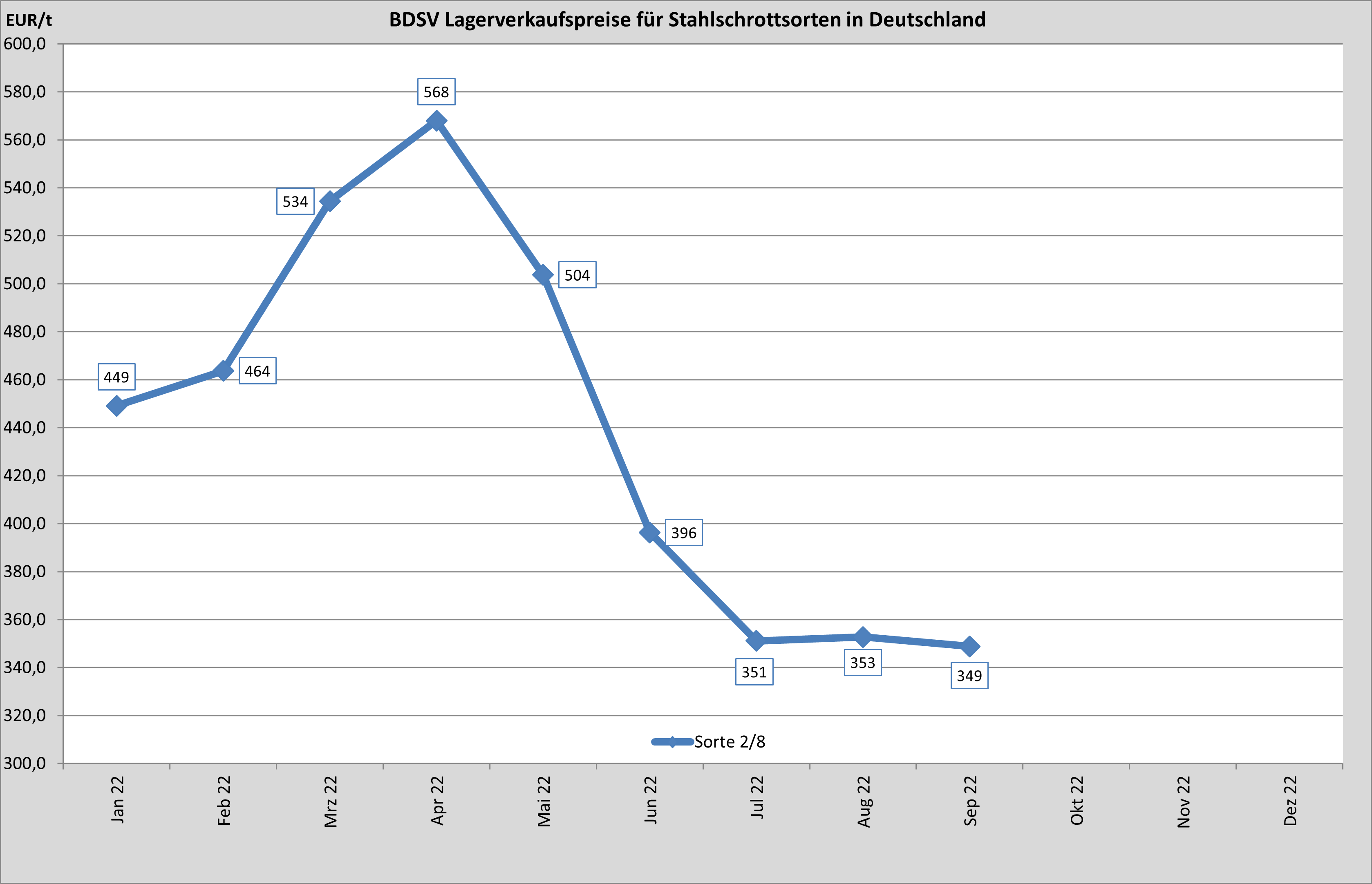

BDSV Durchschnittliche Lagerverkaufspreise Bundesweit 2022 Sorte 2/8

Metalle

Konjunktursorgen und steigende Produktionskosten belasten auch alle Metallhütten- und Schmelzwerke. Laut Eurometaux, dem europäischen Verband für Nichteisenmetalle, ist bereits die Hälfte der Produktionskapazitäten für Aluminium und Zink in der EU durch die Stromkrise verloren gegangen. Silizium-, Ferrolegierungs-, Kupfer- und Nickelproduzenten waren ebenfalls gezwungen, ihre Produktion zu reduzieren oder einzustellen (MBI Ne-Metalle Monitor 16.09.2022). Nach der moderaten Erholung der Metallnotierungen sieht die Commerzbank in ihrer Prognose vom 02.09.2022 die Preise für Industriemetalle weiter nach unten gerichtet.

Legierter Schrott

Nickel zeigte sich, im Gegensatz zu allen anderen Industriemetallen, sehr robust – die Notierungen zogen im Verlauf des Monats an. Auf die Edelstahlschrottpreise hatte der Preisanstieg nur wenig Einfluss. Die Edelstahlwerke nahmen die Vergütungspreise für den Nickelinhalt zurück und zeigten sich, wie alle anderen Stahlwerke auch, mit ihren Käufen an Edelstahlschrott eher zurückhaltend. Die Vergütungspreise fielen im Verlauf des Monats wöchentlich. Auch die Ferrochrompreise fallen. Wie MBI NE-Metalle Monitor in seiner letzten Ausgabe berichtet, verschiebt der finnische Edelstahlhersteller Outokumpu die Wiederinbetriebnahme eines seiner drei Ferrochromöfen. Schon jetzt zeigt sich der Absatz an Chromstahlabfällen schwierig.

Aluminium

Wie bereits im August berichtet, ist der Aluminiummarkt von der Energiekrise sehr stark betroffen. Energie war schon vor der jüngsten Preisexplosion mit einem Anteil von rund 40 % die wichtigste Kostenkomponente bei der Herstellung von Aluminium. Neben einer stark fallenden Aluminium-Notierung fallen nun auch die Prämien für Primärqualitäten. Auch im Sekundärbereich sieht es nicht besser aus. Die Werke fahren ihre Produktion zurück, was den Bedarf an Sekundärschrotten zurückgehen lässt. Es ist mit weiter fallenden Aluminiumschrottpreisen zu rechnen.

Buntmetalle

Ein knappes Angebot an Kupferschrotten trifft auf eine noch konstante Nachfrage der Kupferhütten, trotz geringerer Produktionskapazitäten. Die Abschläge der Werke hielten sich konstant.

Haftungsausschluss – Disclaimer

Die Informationen zur Marktlage dienen ausschließlich der unverbindlichen Information der Kunden und Interessenten der Schuler Rohstoff GmbH. Keine der in diesem Dokument enthaltenen Informationen ist als Aufforderung zu einer Transaktion zu verstehen. Es wird keine Gewähr für die Vollständigkeit, Genauigkeit, Richtigkeit und Aktualität der Informationen übernommen. Aufgrund unvorhersehbarer Risiken, Ungewissheiten und sonstigen Faktoren kann es bei in die Zukunft gerichteten Aussagen zu Abweichungen von den hier gegebenen Einschätzungen kommen. Alle, unter Berücksichtigung dieser Informationen, ergriffenen Transaktionen geschehen auf eigene Verantwortung. Es wird jegliche Haftung ausgeschlossen.

Unsere Datenschutzhinweise finden Sie unter www.schuler-rohstoff.de/datenschutzerklaerung/