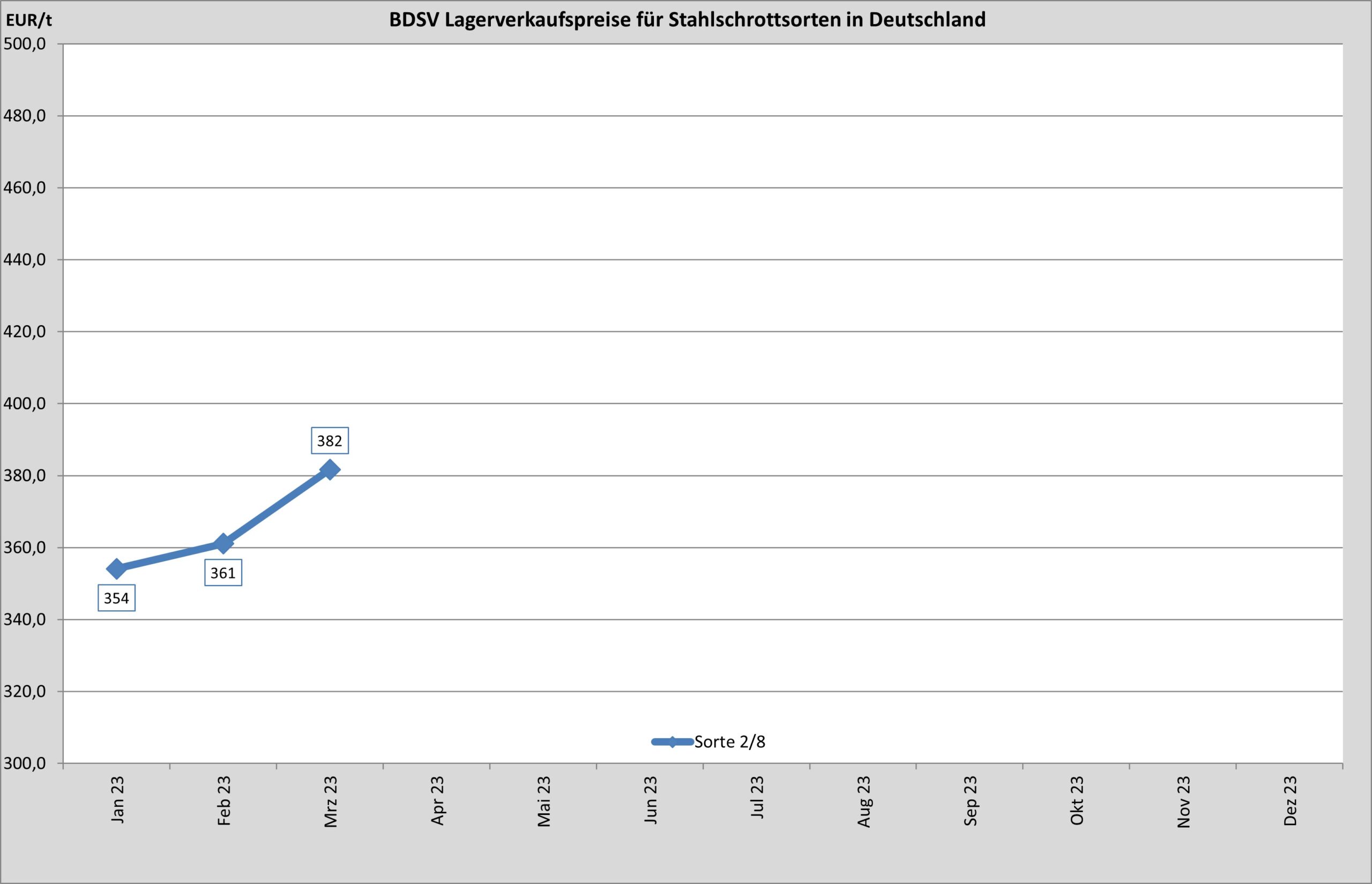

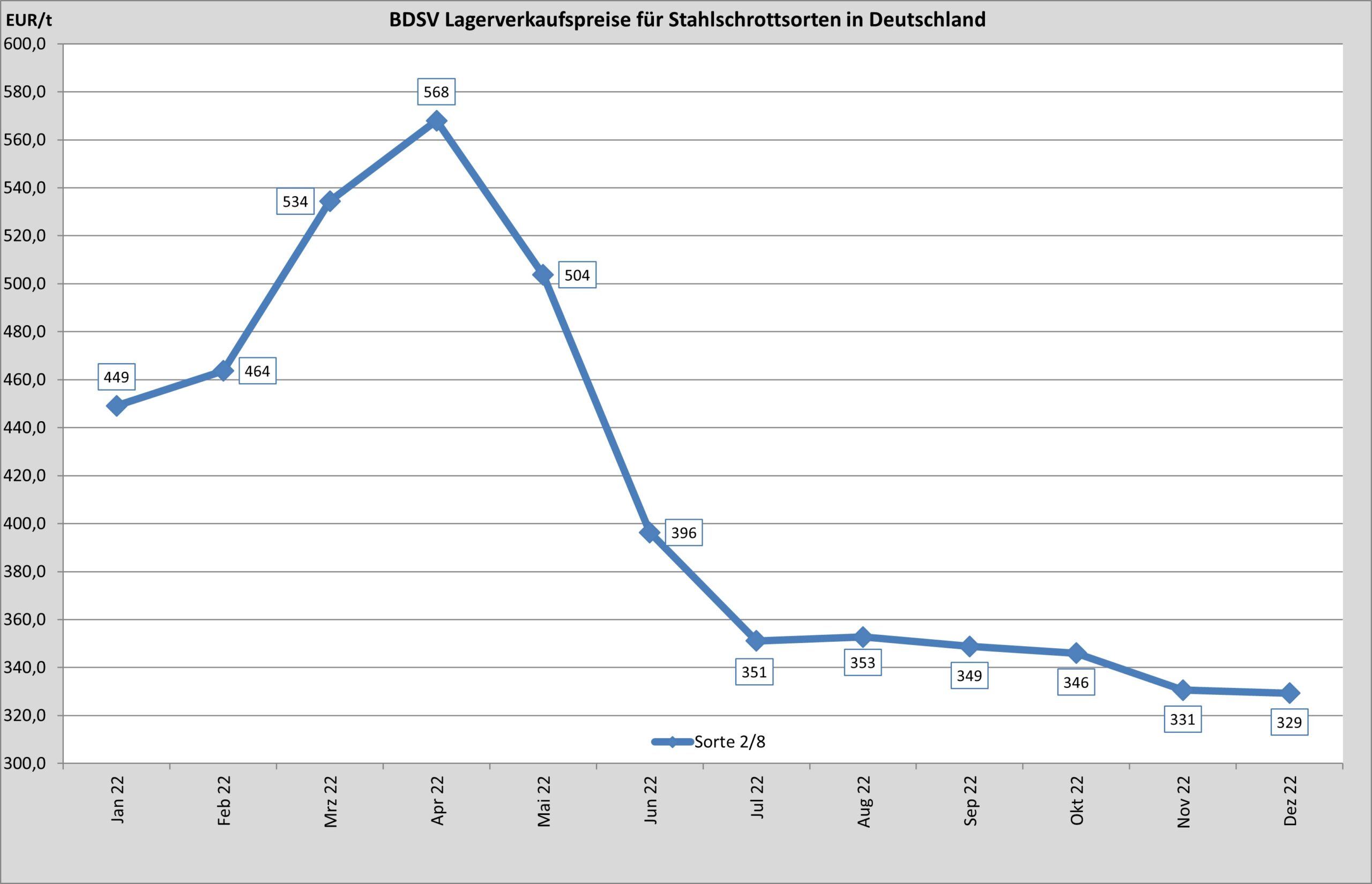

Flaute im Schrottgeschäft – kein Aufschwung in Sicht

Wie erwartet haben sich die Stahlschrottpreise im Monat Juli noch einmal abgeschwächt. Die Abschläge fielen, je nach Werk und Sorte, unterschiedlich aus. Nachdem die italienischen Verbraucher im Vormonat ihre Preise drastisch zurückgenommen haben, zogen die übrigen EU-Länder in diesem Monat nach. Die Werke in Deutschland, der Schweiz und den benachbarten europäischen Ländern orientierten sich an den Vormonatspreisen ihrer Kollegen in Italien und passten die Preise entsprechend an. Je nach Werk und Sorte waren Preisabschläge zwischen € 10,00/t und € 30,00/t zu verzeichnen. Was die Stahlschrottbranche jedoch viel mehr belastet als die Preise ist die äußerst schwache Nachfrage und der Ausblick auf die kommenden Monate. Die Wirtschaft befindet sich nach dem II. Quartal in einem schwierigen ökonomischen Umfeld. Die Absatzsituation für Betonstahl sowie für Flachstahl ist äußerst bescheiden. Viele Elektrostahlwerke befinden sich bereits in den Ferien oder gehen in Revision. Auch im Tiefseemarkt war es ruhig. Die Nachfrage der türkischen Verbraucher war weiter rückläufig. Trotz der Erhöhung des Leitzinses von 8,5 auf 15 % ist der Druck auf die türkische Lira sehr hoch und verteuert die Rohstoffkosten der türkischen Stahlwerke.

Metalle

An den Industriemetallmärkten herrschte wenig Bewegung. Nach kurzzeitig leichten Anstiegen senkten sich die Notierungen teilweise noch am gleichen Tag und pendelten sich auf unverändertem Niveau ein.

Nickel

Die Auftragslage der europäischen Edelstahlwerke ist schlecht. Versuche der Werke, durch Preissenkungen mehr Aufträge zu generieren, zeigten bislang keine Wirkung. Die Preise für Ferrochrom haben deutlich nachgegeben und wirken sich auf die Vergütungspreise für Edelstahlschrotte aus.

Aluminium

Die Aluminiumpreise an der Londoner Metallbörse notierten konstant zwischen US$ 2.100,00 und US$ 2.200,00. Die Prämien für Halbzeug fähige Aluminiumschrotte blieben nahezu unverändert. Einige Qualitäten lassen sich nur schwer absetzen. Im Sekundärbereich haben die Blockpreise deutlich nachgegeben, trotzdem blieben die Schrottpreise auf unverändertem Niveau. Die Auslastung der Werke ist gut und die Nachfrage derzeit größer als das Angebot an Sekundärschrotten. Die Aluminiumnachfrage der Industrie ist aktuell rückläufig und geht einher mit den Betriebsferien vieler Aluminiumschmelzwerke.

Buntmetalle

Fallende Kupferbestände im Juni von 37 % in den LME-Lagerhäusern und Produktionsrückgänge in Chile hatten auf die Kupfernotierungen keinerlei Auswirkungen. Die Nachfrage nach Kupferschrotten war in den Vormonaten schon schlecht und wird sich auch in den kommenden Wochen mit Beginn der Ferien nicht ändern. Die IKB-Industriebank erwartet bis Ende des III. Quartals 2023 einen steigenden Kupferpreis und sieht die Notierung bei einer Marke von US$ 8.500,00/t (Quelle: IKB-Rohstoff-Information Juli 2023).

Haftungsausschluss – Disclaimer

Die Informationen zur Marktlage dienen ausschließlich der unverbindlichen Information der Kunden und Interessenten der Schuler Rohstoff GmbH. Keine der in diesem Dokument enthaltenen Informationen ist als Aufforderung zu einer Transaktion zu verstehen. Es wird keine Gewähr für die Vollständigkeit, Genauigkeit, Richtigkeit und Aktualität der Informationen übernommen. Aufgrund unvorhersehbarer Risiken, Ungewissheiten und sonstigen Faktoren kann es bei in die Zukunft gerichteten Aussagen zu Abweichungen von den hier gegebenen Einschätzungen kommen. Alle, unter Berücksichtigung dieser Informationen, ergriffenen Transaktionen geschehen auf eigene Verantwortung. Es wird jegliche Haftung ausgeschlossen.

Unsere Datenschutzhinweise finden Sie unter www.schuler-rohstoff.de/datenschutzerklaerung/